编者按

随着我国水环境治理政策的陆续出台和水务市场的逐渐深入拓展,行业结构正在发生重大变化。近年来,“并购”成为水务市场的“热词”之一。水务企业在并购过程中有何特点?并购估值中有什么新方法被应用?对此,本报特约请专业人士逐一盘点。

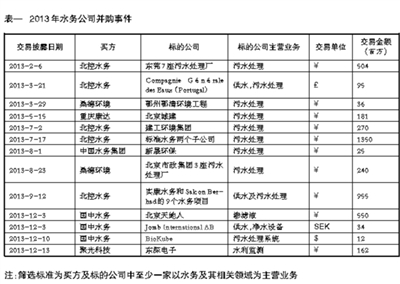

根据公开信息统计分析,2013年披露的涉及水务公司的并购案例总共13起,总交易金额超过50亿元人民币(见表1)。

其中以北控水务为最大收购方,共5起收购案例,其中一起为跨境交易,总交易金额近40亿元人民币。其次是国中水务,共有3起收购案例,其中2起为跨境交易,总交易金额近7亿人民币。

上述两家企业在收购战略上大相径庭,前者在国内一年之内收获78个水务项目(包括供水和污水处理),总计370万吨运营规模,其中供水106万吨,污水处理264万吨,覆盖山东、江苏、浙江、广东、福建、北京、河北、山西等地,在国外以近亿欧元拿下威立雅位于葡萄牙的水处理商。

后者则更偏向于技术型的中小型企业,丹麦的BioKube和瑞典的Josab都是主营水处理设备的技术型公司,其收购的北京天地人也是渗滤液领域仅次于维尔利的行业领先者,具有一定的经验与技术积累。

水务行业并购适用怎样的估值模式?

对水务项目的收购离不开对未来水价的判断及预测,额外对价条款较适合

值得注意的是,在北控收购实康水务6个项目的协议中加入了Earnout机制,即根据收购后标的企业经营表现的额外对价条款。

此类条款能够很大程度地解决双方对未来风险判断的不一致,但当收购方并不占强势地位,甚至处在较弱势地位时,此类条款往往无法被出售方接受。

不过,我们仍然认为Earnout原则非常适合水务行业并购中的估值谈判。众所周知,对水务项目的收购离不开对未来水价的判断及预测,国内水价偏低虽已是不争的事实,即使在PPP(公私协作)协议中约定涨价,各地政府也可能出于各种原因拖延甚至不作为,使得社会资本蒙受损失,但又不得不打碎牙齿往肚里咽。

因此在水务并购的估值谈判中,对于未来水费调价机制就成了买卖双方最纠结的地方。

在几乎所有并购项目估值中,基于未来现金流折现的收益法都是最广为接受的方法,水务项目亦是如此。

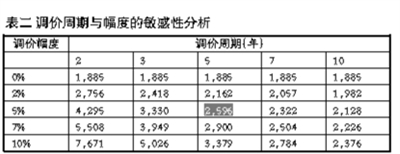

而水费的调整则直接体现在现金流预测中,因此用敏感性分析就能够非常容易地得出,不同调价周期和调价幅度对项目股权价值的影响(其他假设条件均不变的情况下)。

如表2所示(仅用作举例,非实际案例),第一行代表调价周期(年),第一列代表调价幅度,即当不调价时项目股权价值为1885。如其他条件不变,每5年调价一次,且上调幅度为5%的情况下这一项目股权价值则增加到了2596,两者之差就是调价带来的潜在价值。

当然,敏感性分析只是一个简易工具,能让买卖双方一目了然调价带来的价值变化,但最终Earnout条款如何设定,则是双方博弈的结果,难以完全按照模型来制定。

重资产集团继续跑马圈地

企业需找到自身定位,或瘦身,或强壮,才可立足于行业

去年的两家并购大户的收购战略,与近日桑德集团董事长文一波在“2014水业战略论坛”上的预测不谋而合。文一波提到“未来基本上只有两类企业,一类是大的平台公司,一类是垂直公司。企业需找到自身定位,或瘦身,或强壮,才可立足于行业。”

这也预示着今后几年水务行业的并购趋势,即大型重资产,同时又具有强大资金支持的公司将继续“跑马圈地”,收购中小型水务项目或公司,以扩大自己的战略版图及市场份额。

粤海水务也在近日提出要积极并购,立足广东,面向全国扩大范围;中等规模的公司(如国中水务)可能更倾向于小而美的技术型设备企业,其中不乏去欧美收购先进技术并嫁接入国内市场,近期巴安水务在业绩说明会上也提到公司正与欧美技术型企业接触。